Fuente: Ámbito – Si se lo deja de lado, el mejor de los fierros se oxida. Así el más noble de los metales -más que el oro por todo lo que ha contribuido y contribuye al desarrollo humano-, se convierte en un peligro.

De donde viene

En 1946, durante la primera presidencia del General Perón, el gobierno creó la Sociedad Mixta Siderúrgica Argentina, SOMISA, estableciendo el monopolio estatal para la producción de acero en Argentina, bajo el control de Fabricaciones Militares. La primer planta debería operar en 1951, pero no fue hasta 10 años más tarde, en mayo de 1961 que bajo el lema “Siderurgia: base de la transformación Nacional” que Arturo Frondizi encendió el Alto Horno Nº1 y salió la primer colada.

Si bien Frondizi eliminó los subsidios a SOMISA y abrió la industria a los actores privados -surgiendo los proyectos de Siderca, Acindar, Gurmendi, Tamet, etc. al amparo del decreto 5038), con el estado nacional, que fijaba las tarifas y cuotas a la importación de acero, y el respaldo de la ley del «Compre Argentino» y «Contrate Nacional» -decreto ley 5340 de 1963 y ley 18.875 de 1970- la empresa fue creciendo como el principal actor y arbitro de la industria.

Para 1973 la empresa tenia unos 16,000 trabajadores, producía cerca del 60% de todo el acero que se generaba en el país -una generación que estaba lejos de satisfacer a la demanda-, era el mayor exportador de productos metálicos (35% del total) y estaba entre las 30 de mayor facturación. Pero no todo estaba bien; mientras el precio de la chapa enfriada que provenía del exterior costaba unos u$s460 la tonelada, SOMISA vendía la suya en u$s260 a nivel local, no por una cuestión de eficiencia, sino por disposiciones “de arriba”, con una pérdida anual de u$s80 a u$s100 millones por año, generando un “rojo” que pronto fue permanente.

Con la llegada de Carlos Menem a la presidencia, se decide la privatización de la sociedad y la liberación del mercado del acero. En 1991 se reduce, mediante retiros voluntarios, la planta de personal a 5,300 empleados, pero la firma reporta una perdida de u$s500 millones.

El 26 de noviembre del año siguiente un consorcio encabezado por el grupo ítalo-argentino Techint (que había comenzado a actuar en 1969 en el país, a través de Propulsora Siderúrgica Argentina, la única competidora de SOMISA en la producción de laminados planos en frío), junto a las brasileñas Usiminas, Compañía Vale do Rio Doce y la Chilena CAP toman el control, adquiriendo el 80% del capital, mientras el 20% restante pasa a manos de los obreros, cambiándole el nombre por Aceros Paraná.

En diciembre de 1993 Aceros Paraná S.A se fusiona con Propulsora Siderúrgica y con las últimas adquisiciones del Grupo Techint (Sidercolor, Sidercrom y Aceros Bernal) que toma el control, dando origen a Siderar S.A., con lo que la producción de acero en la argentina queda concentrada/monopolizada en Siderar en lo que es la fabricación de aceros planos y Acindar (de la familia Acevedo hasta 2006/7 cuando AcelorMittal toma el control y la retira de la Bolsa) en la producción de aceros no planos. 1994 es el primer año, después de décadas, en que la empresa muestra un balance positivo, cosa que ha continuado haciendo hasta hoy.

Para fines de 2017, Siderar pasa a llamarse Ternium Argentina, en consonancia con las otras filiales del grupo controlante -Ternium México, Ternium Colombia, Ternium Brasil- con sede en Luxemburgo, y su histórico “ticker” en la bolsa porteña cambia de ERAR a TXAR. Hoy cerca 62.46% de los votos están en manos de su controlante, con la ANSES a través del FGS como su segundo accionista con el 26.03% y 9.51% en manos minoritarias.

Donde está

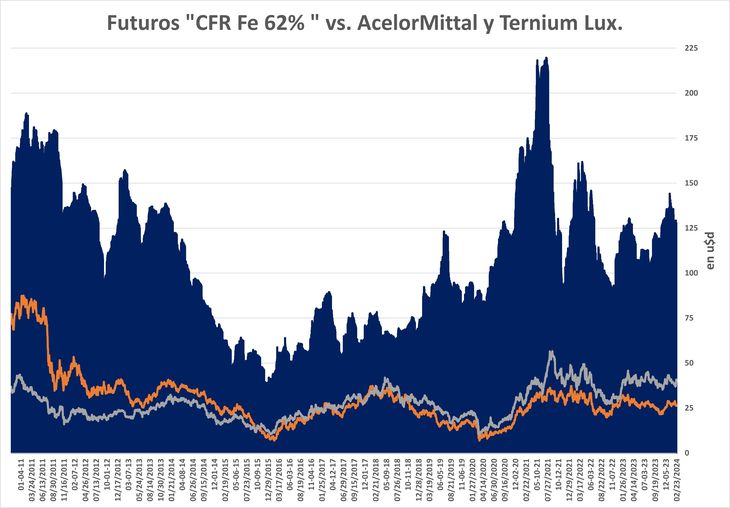

Antes de ver donde esta parada es menester tener en mente que el precio de su principal insumo no suele afectar el valor de sus acciones. La correlación entre los futuros “62% FE CFR” y las acciones de la mayor cotizante del sector, AcelorMittal es de 11.52%, con Ternium (Luxemburgo) de 14.73%, y con Ternium Argentina -0.78%, lo que refleja el peso de las economías de escala y el puesto que tiene cada una en la ecología del acero mundial (donde TXRA es, dependiendo de la situación y sus necesidades, “un alfil” o un “peón” dentro del tablero de TX).

El precio del hierro no es lo que mas afecta a la industria del acero.

Mientras la capitalización de MT es de u$s20.460 millones y tiene unos 154.400 empleados en todo el mundo, la de TX es u$s7.820 millones y cuenta con 20.500. Frente a esto, los números de Ternium Argentina son u$s3.635 millones con 5.400 trabajadores.

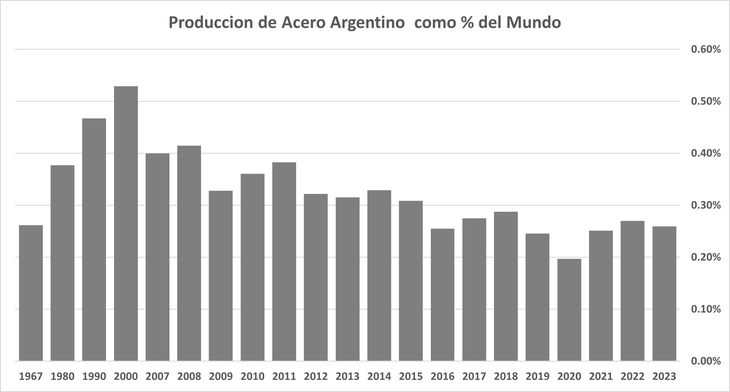

Si bien los números anteriores podrían sugerir que nuestra Ternium es un jugador de peso, y sin dudas lo es dentro del país donde es el mayor proveedor de acero y en la región, la Argentina es apenas un productor marginal del metal, que para peor ha venido perdiendo importancia con el tiempo. Mientras en los 60´s EEUU era el mayor productor y nuestro país el 23avo, en 1980 la Unión Soviética y Japón lo superaron y Argentina caía al puesto 25, en el 2000 China se hizo de la corona y Argentina cedía al lugar 30, en 2018 India desplazó a Japón del segundo puesto y nuestro país caía al 33.

Hoy, China produce 1,019.1 millones de toneladas métricas de acero, India 140.2, y la ex Unión Soviética 88.1, entre las tres el 66% del acero de todo el mundo (Argentina algo menos de 5 millones).

En acero Argentina siempre fue un “jugador chico”, que no pudo escapar a la suerte del país.

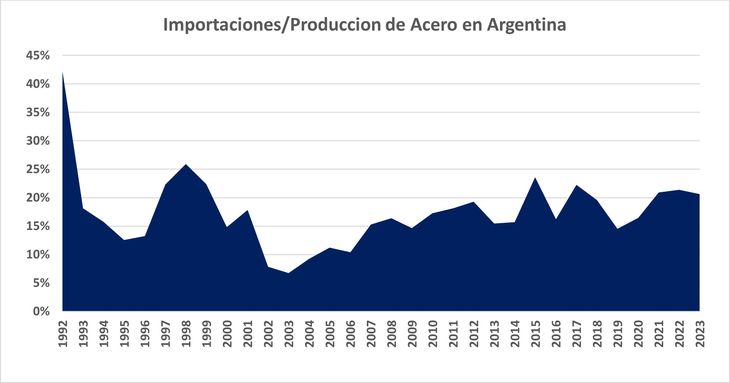

¿Qué significa esto? La estimación es que en los próximos dos años China producirá 77 millones de toneladas más que las que consumiría, Rusia 60 millones -habrá que ver que pasa con la guerra con Ucrania-, Japón 56 millones, Corea 22 millones y la India 17 millones. El grueso de esto se exportará a Oriente medio, los países asiáticos sin acero, la Unión Europea y los EEUU.

Así la Asociación Mundial del Acero calcula un déficit global para este año y el próximo de 0.8%. Cualquier “hipo” que tengan China o los países de Medio Oriente, puede desembocar en una marea de acero a precio de dumping.

Con un tipo de cambio estable y libre Argentina puede reducir sus importaciones de acero en un 10%.

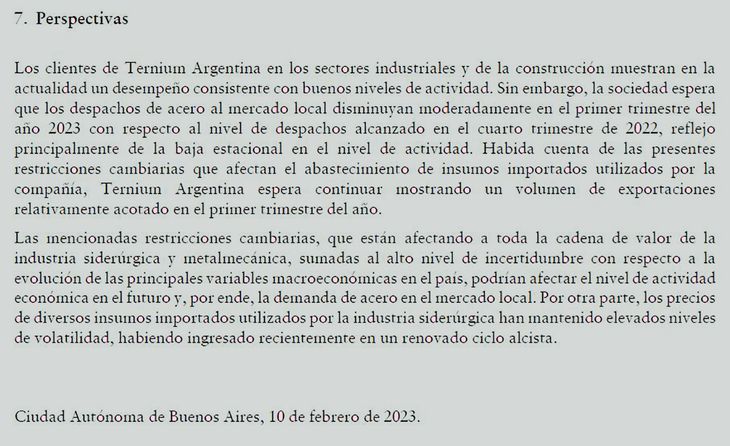

Revisando sus balances, si algo hay que reconocerle a Ternium y su gente es la altísima cuota de realismo y la mesura en sus proyecciones -si quiere llámenlo el profesionalismo de sus analistas-.

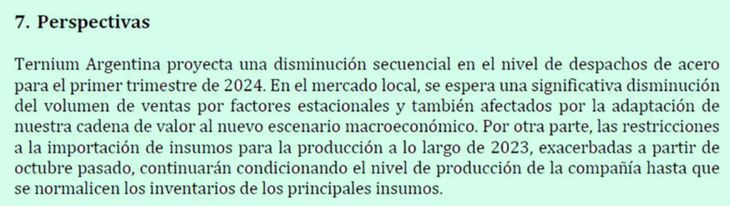

Cuando a fin de 2022 más de una cotizante auguraba un gran año, ella dejaba de lado cualquier apreciación política, advirtiendo sobre el efecto que estaban teniendo y tendrían las restricciones cambiarias y la incertidumbre macroeconómica (siempre es bueno leer entre líneas lo que nos cuenta), lo que fue señalando a lo largo 2023.

En las perspectiva del balance 2022 advirtió sobre lo que iba a venir.

Lamentablemente no se equivocó demasiado.

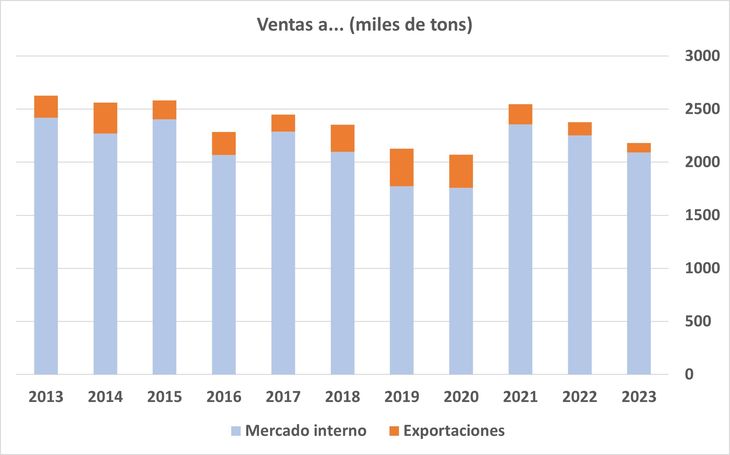

Entrando en el balance anual 2023 vemos que por tercer año consecutivo sus ventas volumétricas se redujeron, cayendo 4% abajo del promedio de los diez años previos, con las exportaciones reduciéndose al mínimo desde al menos 2012. Esto ha derivado en que su resultado dependa cada vez más de la situación económica nacional, lo que para el año que corre no es la mejor noticia (“contrario sensu”, si la economía se recupera, podría ser una gran ventaja como vimos en 2021).

Cuando el país necesitaba dólares, sus exportación fueron lo que más sufrió.

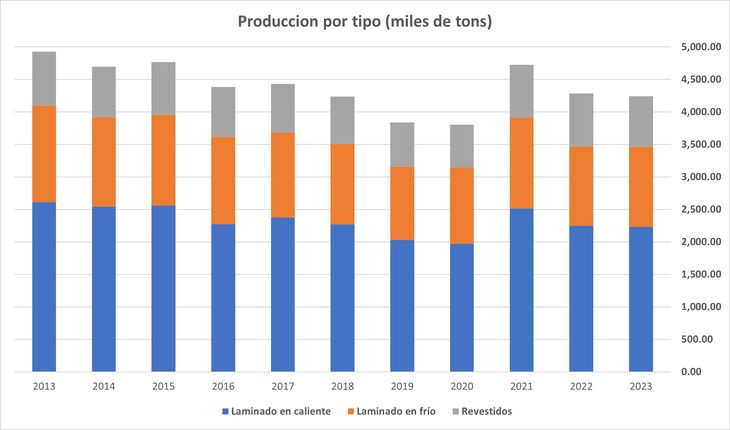

Esto lo manejó en parte, mermando su producción -también por tercer año consecutivo-, en particular la de los laminados en frio que redujo un 6% respecto al promedio de la década previa, en tanto los revestidos quedaron 2% arriba.

En lo interno tomó el camino más lógico, pero no alcanzó.

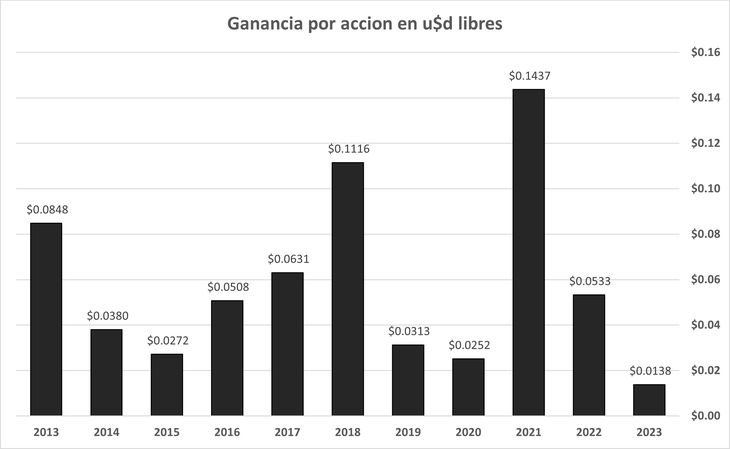

Pero al no poder ajustar sus precios en función de la inflación y con la situación cambiaria jugando en contra de sus exportaciones, esto no le alcanzó para neutralizar el la caída, de manera que al finalizar el Contable 2023 reportaba la ganancia por acción (en dólares libres) más baja de al menos los últimos 11 años, u$s0.0138, aun por debajo de los olvidables 2019 y 2020, cuando la pandemia le pegó de lleno.

Las reservas, compensan la menor ganancia por acción en más de una década.

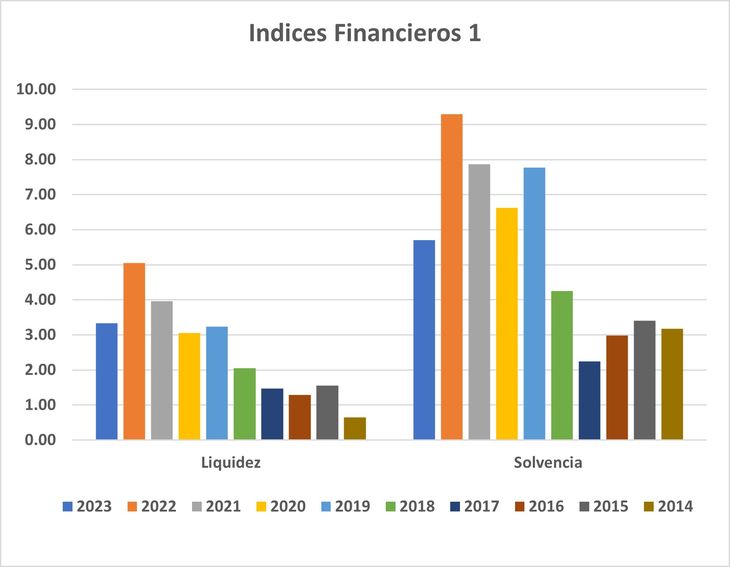

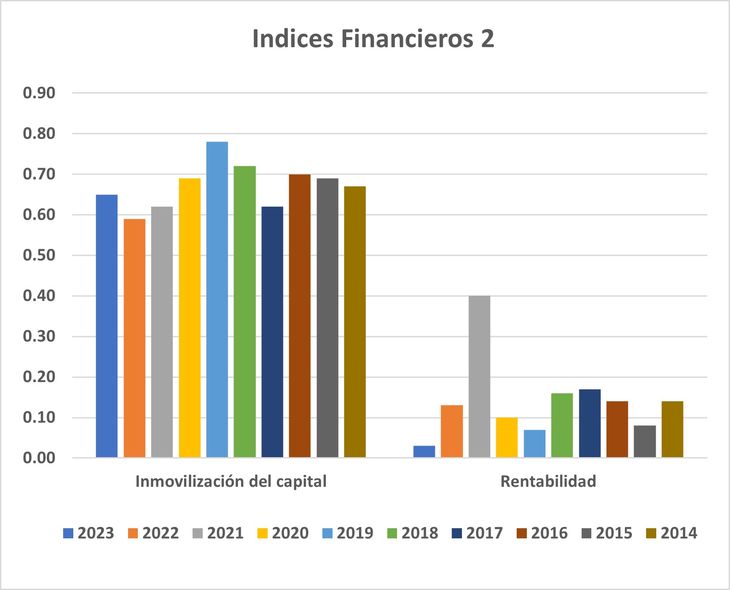

Entre lo más destacable del “consolidado” podemos señalar la resiliencia de sus índice financieros que, si bien anotan una caída significativa frente a los números de doce meses antes, nos la muestran manteniendo una liquidez (3.33) y una solvencia (5.7) por encima del promedio de los diez años previos, con una inmovilización del capital (0.65) ligeramente menor, todo lo cual habla que esta en condiciones de enfrentar lo que valla a venir sin grandes problemas.

Solvencia y liquidez menores, pero más que suficientes.

Un capital con suficiente flexibilidad.

El papel

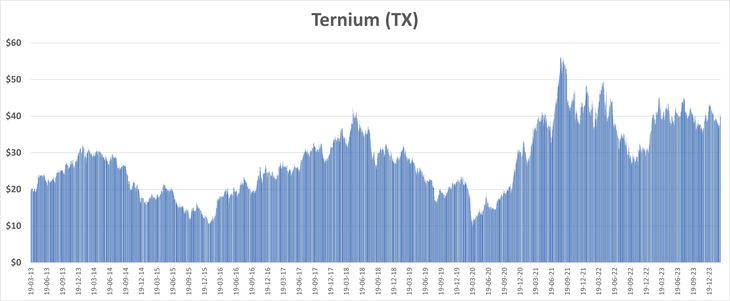

Vale aquí otra vez la aclaración, para los inversores más desprevenidos, que una cosa es Tenaris Argentina que cotiza en ByMA bajo la sigla TXRA y otra Tenaris de Luxemburgo, entre otras cosas controlante de la argentina, que lo hace bajo la forma de ADRs en el NYSE (EE.UU), bajo el “ticker” TX.

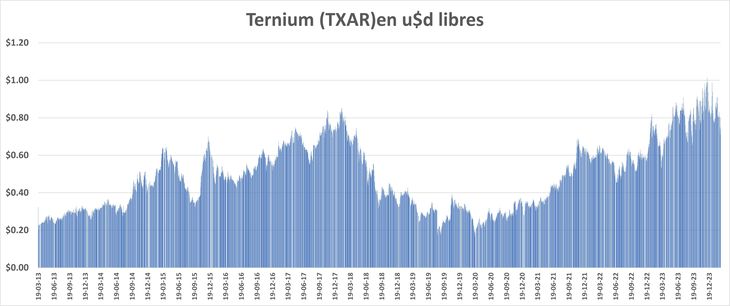

Ternium Argentina, a pesar de un mal año, cerca de sus máximos.

Ternium Luxemburgo, no tan cerca de sus máximos.

Si bien hasta cierto punto, la controlada (TXRA) y su controlante (TX) parecieran moverse con cierta conjunción, la correlación de sus movimientos diarios es relativamente baja (menos del 20%) por lo que menos de un quinto de lo que sucede con ellas podría vincularse a lo que pasó con la otra. Así que a no confundirlas.

Demostrando que lo que suelen mirar los inversores muchas veces tiene poco que ver con los balances, encontramos que por tercer año consecutivo su capitalización bursátil (en dólares libres) creció al máximo en mas de 20 años, y si bien como porcentaje del total del índice Merval se redujo, continúa muy por encima de la media histórica.

El mercado ve algo que no cuentan sus resultados.

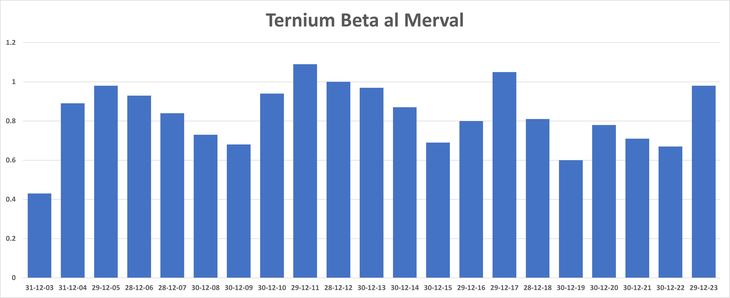

Históricamente sus acciones no suelen dar grandes sustos, pero tampoco alegrías, mostrándose por lo general menos volátiles que el mercado en su conjunto (Beta respecto al Merval), lo que sugerirá cierta conveniencia en incorporarlas a cualquier cartera si lo que queremos es reducir la incertidumbre, de no ser porque….

Un papel de bajo riesgo relativo.

… en los dos últimos años el resultado de invertir en ella fue manifiestamente “sub-par” respecto al resto de las “Blue Chips” locales. Aunque bien podríamos especular que esto no es más que una contra-reacción al acumulado en los tres años previos, cuando a pesar de la pandemia con la consiguiente caída en sus resultados por la pandemia el papel experimento una suba apreciable. Claro que son todas especulaciones.

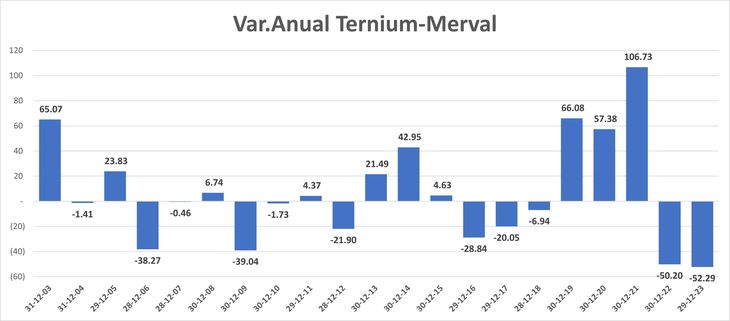

Un papel que superó al Merval en 9.9% anual en los últimos 10 años.

Tal vez la mayor diferencia con aquel entonces es que mirando hacia atrás cuesta armar el caso que las acciones de Ternium “están baratas”. Mirando al grafico de más arriba (Ternium (TXAR)en u$s libres) encontramos que el precio de sus acciones está en torno a los u$s0.80, debajo del peso que tocó a fin del año pasado pero muy por encima de los u$s0.49 que promedian desde 2013.

¿El vaso medio lleno o medio vacío? ¿El precio es muy alto o las ganancias muy chicas?

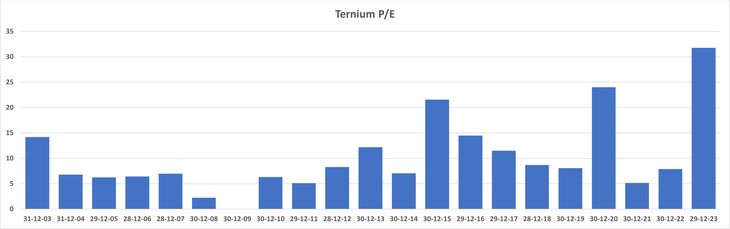

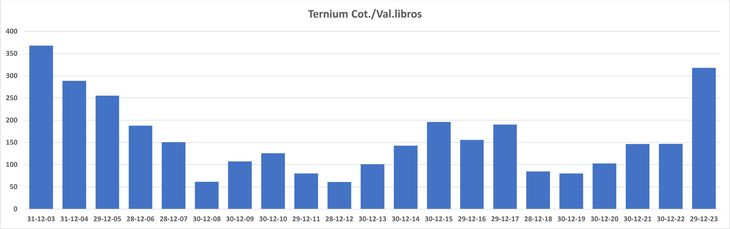

Si bien están lejos de ser confiables y a veces incluso se pueden interpretar en contrario -los inversores pueden estar viendo a futuro algo que no reflejan los estados contables-, las otras dos medidas “clásicas” en la valuación de las acciones, el cociente en entre el precio y las ganancias, o cuantos años de ganancias similares a la última necesito para comprar una acción (radio P/E), y la relación entre el precio del papel y el valor de libros, o que valor de “fierros” de la empresa respaldan cada peso de la acción (radio P/B.V.), tampoco nos hablan de un “papel barato”.

Cuesta $3 por cada $1 de “fierros”.

A donde va

No la tiene fácil y lo sabe.

Hay que saber leer “entre líneas” sus perspectivas para este año.

A lo que nos dice debemos sumar un escenario internacional -como vimos- complicado y sobre todo un Gobierno que ha prometido liberar completamente la importación, aun a riesgo que quienes lleguen a nuestras costas lo hagan colocando sus productos a precios de “dumping”.

Ternium tiene espalda para enfrentar esto y su controlante -que ha demostrado siempre un gran “afecto societatis” por ella- aún más.

Si hay algo que está entonces lejos de ser un «fierro oxidado»… es ella.