Fuente: La Nación – A pesar de repetir que “no hay plata”, el Presidente presentó una ley ómnibus que pretende eliminar un impuesto que es de los que más recaudación genera.

El presidente Javier Milei envió al Congreso un ambicioso proyecto de ley ómnibus que, entre sus 664 artículos, propone aliviar la carga impositiva en la venta de inmuebles. En detalle, propone derogar el Impuesto a la Transferencia de Inmuebles de Personas Físicas y Sucesiones Indivisas (ITI), que se le cobra a los propietarios que vendan un inmueble que fue comprado antes del 31 de diciembre de 2017 y que no sea el de vivienda única y permanente.

“Esta derogación me sorprende porque es una de las cajas más representativas de la recaudación. Se supone que estamos en un momento que, por un lado, se quieren hacer reformas estructurales fuertes y, por el otro, se repite la frase `no hay plata´”, opina Julián González Mantelli, escribano de la ciudad y asesor jurídico-notarial-tributario.

El impuesto ITI, que rige desde 1991 bajo la ley 23.905, es del 1,5% del valor del inmueble. “Por ejemplo, en una venta por US$200.000 el impuesto al vendedor es de US$3000, que al valor del dólar oficial ($827,25) serían $2.481.750″, ilustra el escribano y agrega: “Si alguien hace esa venta hasta que se apruebe esta ley tiene que pagar más de $2 millones por el ITI pero si realiza la venta después de la hipotética aprobación del proyecto, se lo ahorrarían”. Esto traería como posible consecuencia una paralización de las operaciones de compraventa de propiedades hasta conocer la definición sobre este impuesto.

Durante el mes de noviembre el Colegio de Escribanos de la Ciudad de Buenos Aires registró 4068 operaciones de compraventa, que sumaron un monto total de $132.080 millones. La recaudación solamente de ese mes por esas operaciones, habría sido de $1981,2 millones con el 1,5% del ITI.

De sancionarse esta ley, la derogación resultaría “muy positiva para el contribuyente ya que los libera de una carga impositiva pesada y no se lo reemplaza por otro tipo de impuesto”, sostiene el escribano.

Quiénes pierden con la derogación del ITI de la ley ómnibus

Si bien se eliminaría el impuesto, no todos los propietarios del país dejarían de pagarlo por vender su inmueble. Esto se debe a que desde 2018, el ITI convive con otro impuesto. La sanción de laley 27.430 en 2017 determinó que los inmuebles que se hayan comprado a partir del 1° de enero de 2018 en adelante no pagarían el ITI cuando se vendieran sino que estarían sujetos al Impuesto a las Ganancias Cedulares, que grava la diferencia entre la compra y la venta.

Por ejemplo, si una persona compra a US$100.000 y vende a US$120.000, la utilidad es US$20.000 y sobre eso tiene que pagar el 15% de ganancias cedulares, que serían US$3000 (a valor del dólar oficial en $827,25 serían $2.481.750).

Pero la ley ómnibu” no deroga también este último impuesto sino solo el ITI. El escribano González Mantelli, entonces, describe con un ejemplo el posible escenario al que podría enfrentarse el mercado si se aprueba en el Congreso: “Suponiendo que una persona compró en el mismo edificio una cochera en 2015 y otra cochera en 2019 y hoy las quiere vender, por la que adquirió en 2015 dejaría de pagar el 1,5% del valor por el ITI pero por la que compró en 2019 debería liquidar el Impuesto a las Ganancias Cedulares”. A partir de la aprobación de este proyecto, la cochera del 2015 no pagaría ITI.

En resumidas cuentas, si esta medida se aprueba en el Congreso, quienes vendan un inmueble comprado antes de 2018 (que no sea el de vivienda única y permanente) dejarían de pagar el ITI, mientras que quienes vendan uno que compraron a partir del 1° de enero de 2018 seguirían pagando el Impuesto a las Ganancias Cedulares.

En caso de aprobarse, “esta medida no va a paralizar a quien tiene una necesidad urgente de venta, dado que tampoco es tan significativo el valor relativo de dicho impuesto. Pero lógicamente para quien puede ahorrárselo, tomará dicho beneficio como una buena noticia”, opina Juan Bautista Arnaude, titular de Arnaude Brokers.

No obstante, cabe aclarar que la informalidad del mercado le resta peso al impuesto. En diálogo con LA NACION, fuentes del sector aclaran que muchos boletos de compraventa se firman por un valor entre 30% y 40% menor al que se paga realmente, por lo que el tributo no se cobra por el valor real de la propiedad. Además, este se computa al tipo de cambio oficial, que a pesar de que se ajustó recientemente, sigue valuado por debajo de los paralelos o el MEP. “Entonces se termina cobrando un 0,8% o hasta un 1% del ITI, pero casi nunca el 1,5%”, sostienen.

Fuentes consultadas por LA NACION afirman que el ITI recauda mucho más que el impuesto cedular porque el segundo es liquidado por muy pocos contribuyentes. Esto se debe a que el impuesto no se cobra al momento de se realizar la escritura sino que el vendedor debe recurrir a un contador por voluntad propia un año después de hacer la venta para rendirlo, obligación con la que muy pocos cumplen.

Las claves del impuesto que se eliminaría

1. ¿Qué es el ITI?

El ITI es un impuesto sobre las transferencias de dominio de inmuebles ubicados en el país. La tasa del impuesto es del 1,5% del valor a considerar.

De acuerdo a lo que dice la ley, “se considerará transferencia a la venta, permuta, cambio, dación en pago, aporte a sociedades y todo acto de disposición, excepto la expropiación, por el que se transmita el dominio a título oneroso, incluso cuando tales transferencias se realicen por orden judicial o con motivo de concursos civiles”.

2. ¿Quién debe pagar el ITI?

Las personas alcanzadas por el impuesto son aquellas que compraron cualquier tipo de inmueble que no sea el de vivienda única y permanente antes del 31 de diciembre de 2017.

Por otro lado, están exentos de pagar este impuesto:

- Las personas humanas que vendan su vivienda única para comprar otra. Ese reemplazo tiene que seguir determinados requisitos, como hacerse en el plazo de un año y hacer un certificado de forma digital.

- Los miembros de misiones diplomáticas y consulares extranjeras, a su personal técnico y administrativo y a sus familiares, dependiendo de las limitaciones que establezcan con los convenios internacionales aplicables.

- Los miembros de las representaciones, agentes y, en su caso, sus familiares que actúen en organismos internacionales de los que la Nación sea parte.

4. ¿Sobre qué precio se calcula el impuesto?

El ITI se aplica sobre el precio de venta del inmueble en cuestión. No obstante, la ley aclara que cuando la transferencia del inmueble no tiene un precio determinado, se toma a consideración el precio de plaza en el momento en que se realice la transferencia de dominio. “Por ejemplo, si permutamos un departamento sobre la calle Anchorena por otro sobre la calle Arenales no hay dinero a cambio. Pero al ser una transferencia onerosa y no hay valor, le deben poner un precio o se toma como referencia el de mercado”, dice el escribano.

La Ley Nº 23.905 dice que en el caso de permutas se considerará el precio de plaza del bien o prestación intercambiada de mayor valor. Si el precio de plaza no fuera conocido la Dirección General Impositiva fijará el procedimiento a seguir.

5. Cuándo se cobra el impuesto

- Cuando suscripto el respectivo boleto de compraventa o documento equivalente, se otorgue posesión.

- Otorgamiento de la escritura traslativa de dominio.

En los actos de ventas judiciales por subasta pública la transferencia se considerará efectuada en el momento en que quede firme el auto de aprobación del remate.

Cómo se tratará la ley ómnibus en el Congreso

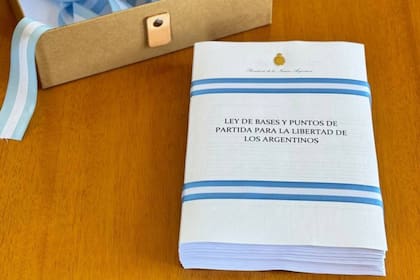

La propuesta ingresó por la Cámara de Diputados de la mano del ministro del Interior, Guillermo Francos, quien entregó el paquete de medidas con 183 páginas y 664 artículos en una caja cerrada con una cinta celeste y blanca a Martín Menem, presidente de la Cámara baja.

El siguiente paso es hacer el giro a las comisiones correspondientes, que en este caso el oficialismo pretende circunscribir a Presupuesto, Legislación General, Asuntos Constitucionales y Relaciones Exteriores. Aunque por la magnitud de temas que fueron incluidos, el proyecto exigirá también el tratamiento de otras comisiones como Seguridad y Legislación Penal, entre otras.

Las comisiones deberán reunirse en un plenario para dictaminar y así quedaría habilitado para que el proyecto sea tratado en el recinto. En ciertas ocasiones y ante situaciones de emergencia un proyecto puede ser tratado “sobre tablas”, esto quiere decir que se tratapor Diputados sin que haya pasado previamente por las comisiones, para lo cual se requiere de mayorías especiales, los dos tercios de los presentes.

Si el proyecto obtiene dictamen deberá ser tratado en el recinto primero en votación en general y después en particular cada uno de los 664 artículos.

Tras la aprobación de la Cámara baja, el proyecto deberá ser enviado al Senado para su revisión. En la Cámara alta, la propuesta también debe hacer el mismo recorrido de Diputados pasando por comisiones para luego llevarlo al recinto.

Tras emitir dictamen, el Senado se toma una semana para su tratamiento y someter la propuesta a una votación en general y luego en particular cada artículo. Si la ley es modificada deberá volver a Diputados para su ratificación.

Se espera que en la primera semana de enero se ponga en marcha el trabajo de las comisiones.